MONTRÉAL et TORONTO, 09 août 2024 (GLOBE NEWSWIRE) -- Harfang Exploration Inc. (TSX.V : HAR) (« Harfang ») et NewOrigin Gold Corp. (TSX.V : NEWO) (« NewOrigin ») sont heureuses d’annoncer qu’elles ont conclu une convention d’arrangement définitive en date du 8 août 2024 (la « convention ») en vertu de laquelle Harfang a convenu, sous réserve de certaines conditions, d’acquérir la totalité des actions ordinaires émises et en circulation de NewOrigin (les « actions de NewOrigin ») dont elle n’est pas déjà détentrice ou qu’elle pourrait acquérir (la « transaction »). Après la réalisation de la transaction, il est prévu que les actionnaires de NewOrigin seront détenteurs d’approximativement 20 % des actions ordinaires émises et en circulation de Harfang (les « actions de Harfang »).

Selon les modalités de la transaction, et tel que décrit plus en détail ci-après (voir la rubrique « Modalités de la transaction »), le ratio d’échange prévu est de 0,25694426 action de Harfang pour chaque action de NewOrigin (sauf pour toute action de NewOrigin détenue par Harfang, selon le cas) (le « ratio d’échange »), sous réserve d’un rajustement conformément à la convention. Les bons de souscription et les options d’achat d’actions de NewOrigin seront rajustés ou échangés pour devenir des bons de souscription et des options d’achat d’actions, respectivement, de Harfang en fonction du ratio d’échange.

Ce ratio d’échange suppose un prix d’achat de 0,0229 $ par action de NewOrigin ou une contrepartie brute de 1,44 million de dollars sur la base du cours moyen pondéré en fonction du volume (le « CMPV ») sur 10 jours de 0,0893 $ des actions de Harfang à la cote de la TSXV pour la période se terminant le 8 août 2024. Ceci représente une prime d’approximativement 14,7 % sur la base du CMPV sur 10 jours des actions de NewOrigin pour la période se terminant le 8 août 2024 à la cote de la Bourse de croissance TSX (la « TSXV »).

Faits saillants de la transaction

La transaction offre plusieurs bénéfices directs positifs pour les actionnaires de Harfang et de NewOrigin, notamment :

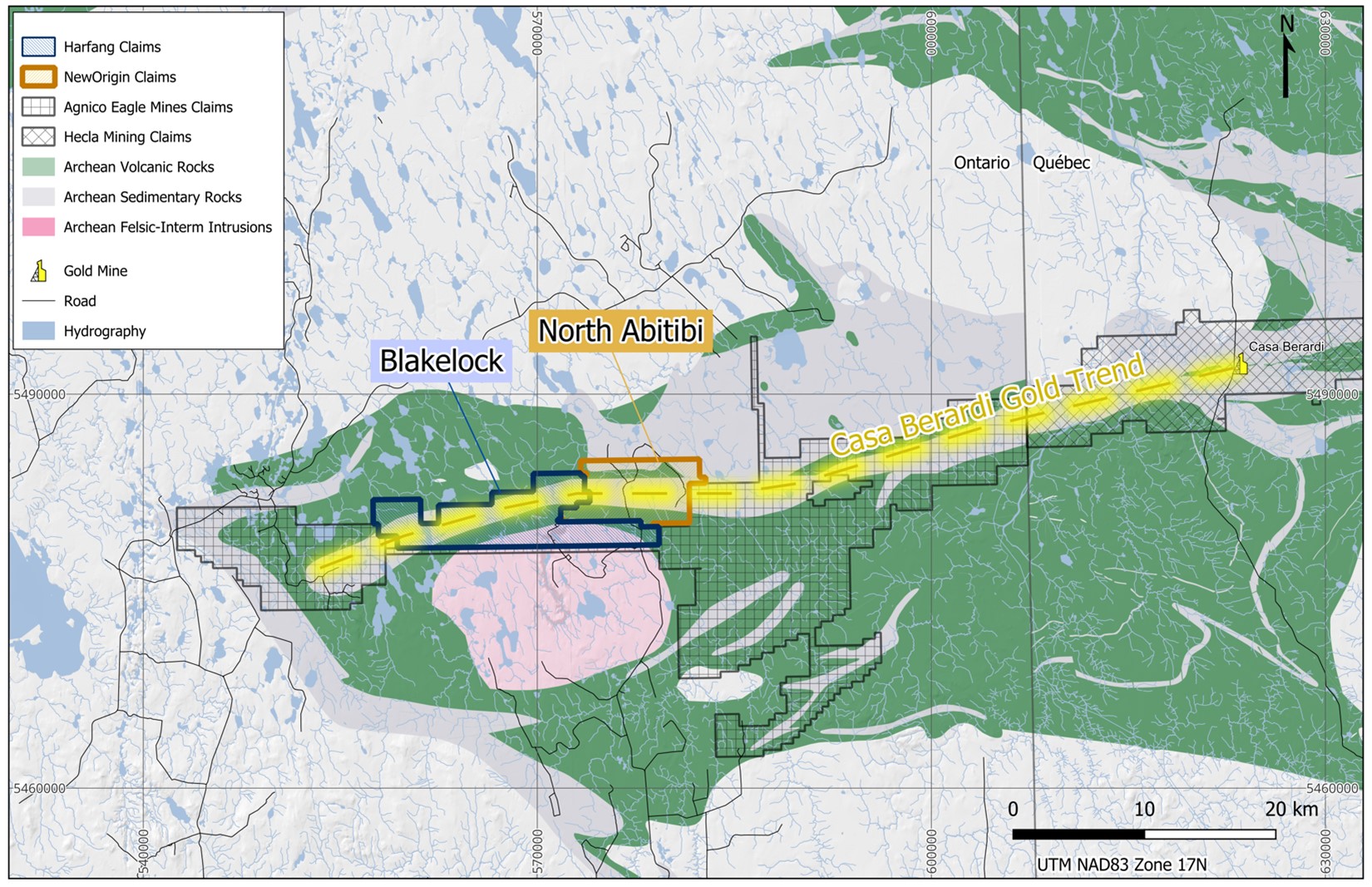

- Position de terrain couvrant 25 kilomètres le long de la prolifique Zone de Déformation Casa Berardi: La combinaison du projet Blakelock de Harfang et du projet North Abitibi de NewOrigin aboutit à un actif avec une zone consolidée de plus de 11 000 hectares selon un axe s’étendant sur 25 km le long d’une prolifique zone de déformation en Abitibi (Figure 1).

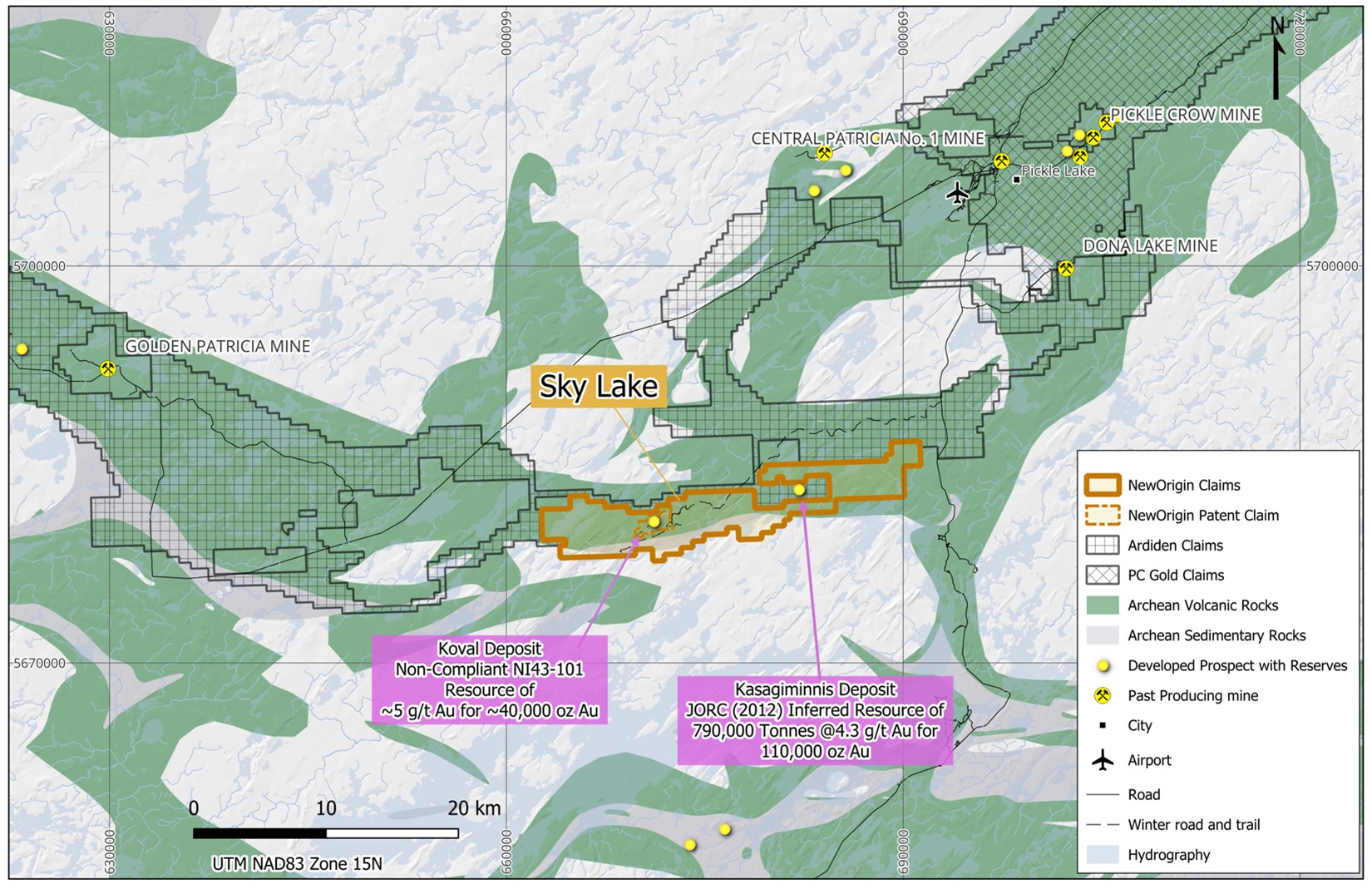

- Actif sous-exploré dans le camp aurifère de Pickle Lake: Le projet aurifère Sky Lake couvre 9 100 hectares sur une distance de 27 km de long dans un environnement géologique favorable (Figure 2). Veuillez-vous reporter au rapport technique intitulé « Technical Report on the Sky Lake Gold Project Patricia Mining Division Ontario, Canada », dont la date de prise d’effet est le 31 mars 2023 et la date du rapport le 6 avril 2023, qui est disponible dans le profil d’émetteur de NewOrigin sur SEDAR + à www.sedarplus.ca.

- Potentiel polymétallique à South Abitibi dans un camp minier renouvelé : le projet South Abitibi bénéficie d’infrastructures exceptionnelles et d’un accès routier à longueur d’année, où les travaux VTEM et IP suggèrent le potentiel de cibles prioritaires le long de 2 km d’anomalies sous-explorées associées à de la minéralisation Ni-Cu.

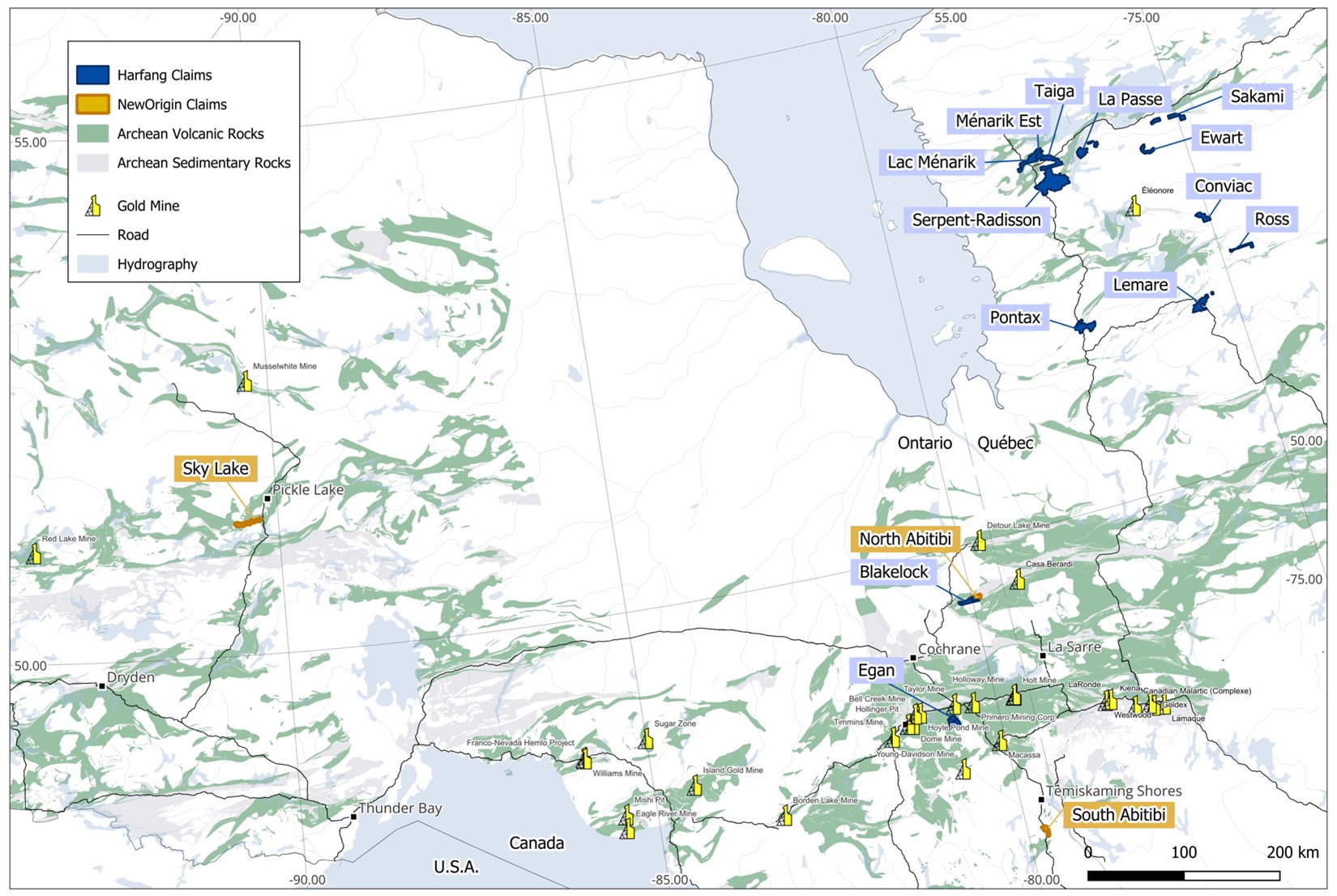

- Potentiel de croissance accélérée : ajoute une composante significative au portefeuille d’actifs et place Harfang en bonne position pour un plus grand potentiel de découverte (Figure 3).

- Exposition additionnelle en Ontario : la transaction permettra à Harfang d’explorer toute l’année et de tirer parti de l’infrastructure de l’Ontario, ce qui lui permettra d’équilibrer son portefeuille global au Québec et en Ontario.

- Favorise l’efficacité d’investissement dans l’industrie minière: Avec plus de 1 100 entreprises minières cotées à la cote de la TSX et de la TSXV, la consolidation des actifs et des équipes de gestion est essentielle pour augmenter significativement l’utilisation efficace des ressources.

« L’acquisition de NewOrigin arrive à un moment opportun pour Harfang afin de diversifier et de renforcer notre portefeuille », a commenté Vincent Dubé-Bourgeois, président et chef de la direction par intérim de Harfang. « Grâce à une nouvelle équipe de direction très engagée, ces actifs additionnels accéléreront notre croissance en augmentant notre position de terrain le long de Casa Berardi et en acquérant un actif sous-exploré dans l’incroyable camp minier de Pickle Lake. Je crois sincèrement que cette transaction créera une valeur importante pour les actionnaires actuels de Harfang, et j’ai hâte d’accueillir les actionnaires de NewOrigin et de créer de la valeur pour eux également. »

« Nous sommes ravis que Harfang considère NewOrigin comme une acquisition importante et stratégique », a déclaré Robert Valliant, président et chef de la direction par intérim de NewOrigin. « Nous pouvons maintenant aller de l’avant en tant qu’actionnaires de Harfang et partager la propriété d’un groupe bien financé ayant démontré un accès aux capitaux et une équipe de direction énergique. Cela témoigne également des travaux réalisés et de la prospectivité de nos actifs et nous permettra clairement de faire progresser rapidement les propriétés clés de NewOrigin à Sky Lake et à North Abitibi. »

Conseil d’administration et direction

À la clôture de la transaction, Robert Valliant se joindra au conseil d’administration de Harfang. Par conséquent, le conseil d’administration et l’équipe de direction de Harfang seront composés des personnes suivantes :

| Conseil d’administration | Équipe de direction |

|

|

Modalités de la transaction

Avant la réalisation de la transaction, NewOrigin prévoit compléter une série de règlements de dettes en actions aux termes desquels elle émettra des actions de NewOrigin afin de régler plusieurs comptes et prêts en cours, actuellement payables à certains administrateurs et dirigeants actuels et antérieurs de NewOrigin (y compris des sociétés en propriété exclusive de ceux-ci) et à des fournisseurs de services, pour un montant total de 181 101,50 $ (les « règlements de dettes en actions »). Dans l’hypothèse où les règlements de dettes en actions sont complétés pour le montant total susmentionné, NewOrigin prévoit émettre 6 037 017 actions de NewOrigin à un prix réputé de 0,03 $ par action de NewOrigin dans le cadre des règlements de dette en actions. Les règlements de dettes en actions sont réalisés moyennant une prime d’environ 50 % par rapport au CMPV sur 10 jours des actions de NewOrigin à la Bourse de croissance TSX (la « TSXV ») pour la période se terminant le 8 août 2024.

En vertu des modalités de la transaction, le ratio d’échange sera rajusté en fonction du nombre d’actions de NewOrigin qui seront émises dans le cadre des règlements de dettes en actions de sorte que les actionnaires de NewOrigin seront détenteurs d’approximativement 20 % des actions de Harfang émises et en circulation, peu importe le nombre d’actions de NewOrigin émises dans le cadre des règlements de dettes en actions. En présumant que les règlements de dettes en actions sont réalisés selon les modalités décrites ci-dessus, les actionnaires de NewOrigin recevront 0,25694426 action de Harfang en échange de chaque action de NewOrigin.

La convention prévoit un ratio d’échange de 0,28420966 action de Harfang pour chaque action de NewOrigin émise et en circulation à la date de la convention. Toutefois, la convention prévoit que le ratio d’échange sera ajusté afin de fournir aux actionnaires de NewOrigin (à l’exception de Harfang, le cas échéant) le même effet économique que celui envisagé par la convention avant ces règlements de dettes en actions, compte tenu de l’intention que les actionnaires de NewOrigin (à l’exception de Harfang, le cas échéant) détiendront environ 20 % des actions de Harfang émises et en circulation immédiatement après la clôture de la transaction. NewOrigin peut de plus régler d’autres comptes payables en actions de NewOrigin à la condition que le montant total des règlements de dette en actions n’excède pas 220 000 $, ce qui aura une incidence supplémentaire sur le ratio d’échange. L’une des conditions de la convention est que NewOrigin complète les règlements de dettes en actions avant la réalisation de l’arrangement, sous réserve de l’approbation de la TSXV. Les actions de NewOrigin devant être émises dans le cadre des règlements de dettes en actions seront assujetties à une période de détention statutaire de quatre mois et un jour à compter de la date d’émission.

Harfang et NewOrigin ont conclu une convention de souscription aux termes de laquelle, dès qu’il sera raisonnablement possible de le faire, NewOrigin émettra à Harfang une débenture convertible aux termes de laquelle Harfang prêtera un montant en capital de 250 000 $ à NewOrigin (la « débenture »). Le montant en capital de la débenture portera intérêt au taux de 11,95 % par année. Le produit tiré de la débenture devrait être affecté par NewOrigin au paiement de certains comptes payables et emprunts actuellement impayés, ainsi que de divers frais de transaction. La date d’échéance de la débenture sera la date de clôture de la transaction ou le 31 janvier 2025, selon la première éventualité. Sous réserve de certaines conditions, le capital de la débenture sera convertible en actions de NewOrigin au prix de 0,05 $ par action de NewOrigin.

La transaction sera réalisée au moyen d’un plan d’arrangement approuvé par le tribunal en vertu de la Loi sur les sociétés par actions (Ontario) et nécessitera l’approbation de la Cour supérieure de justice de l’Ontario (rôle commercial) et l’approbation de 66 2⁄3 % des voix exprimées par les actionnaires de NewOrigin lors d’une assemblée des actionnaires de NewOrigin devant être tenue au plus tard le 30 novembre 2024 (l’« assemblée de NewOrigin »). La transaction devrait être complétée peu de temps après l’assemblée de NewOrigin.

La convention comprend les déclarations et garanties habituelles de chaque partie, des engagements de non-sollicitation de la part de NewOrigin, des dispositions relatives au « droit de présenter une offre équivalente » en faveur de Harfang en cas de proposition supérieure (au sens de la convention), ainsi qu’un engagement de Harfang de s’assurer que tous les claims miniers liés aux projets Sky Lake, North Abitibi et South Abitibi demeurent en règle à compter de la date de la convention. Des frais de résiliation de 100 000 $ peuvent être payables par l’une ou l’autre des parties dans certains cas de résiliation.

Les administrateurs et les dirigeants de NewOrigin détenant un nombre d’actions de NewOrigin représentant environ 14,09 % des actions de NewOrigin actuellement en circulation ont conclu des conventions de soutien usuelles avec Harfang afin d’exercer les droits de vote rattachés à leurs actions en faveur de la transaction.

La réalisation de la transaction, de la débenture et des règlements de dettes en actions demeure assujettie aux conditions habituelles, y compris l’obtention de toutes les approbations nécessaires des tribunaux, des actionnaires et des autorités de réglementation.

Jean-Pierre Janson, président du conseil de Harfang, est également administrateur de NewOrigin. Harfang et NewOrigin sont donc des « parties ayant un lien de dépendance » au sens des politiques de la TSXV. Jean-Pierre Janson n’a participé à aucune délibération ni à aucun vote relativement à la transaction au sein de chaque conseil d’administration respectif. Harfang et NewOrigin estiment que la transaction a été négociée sans lien de dépendance et qu’elle ne constitue pas une « opération entre personnes apparentées » au sens du Règlement 61-101 sur les mesures de protection des porteurs minoritaires lors d’opérations particulières (le « Règlement 61-101 »).

De plus amples renseignements concernant la transaction seront inclus dans la circulaire de sollicitation de procurations de la direction devant être préparée par NewOrigin (la « circulaire de NewOrigin ») et transmise à ses porteurs de titres dans le cadre de l’assemblée de NewOrigin. Tous les détenteurs de titres de NewOrigin sont invités à lire la circulaire de NewOrigin dès qu’elle sera disponible, car elle contiendra des renseignements additionnels importants concernant la transaction.

Aucun des titres devant être émis dans le cadre de l’opération n’a été ni ne sera inscrit en vertu de la loi des États-Unis intitulée Securities Act of 1933, dans sa version modifiée (la « Loi de 1933 »), et les titres émis dans le cadre de la transaction devraient être émis conformément à la dispense des exigences d’inscription de la Loi de 1933 prévue à l’alinéa 3 (a) (10) de cette loi et seront émis conformément à des dispenses similaires des lois sur les valeurs mobilières applicables d’un État. Le présent communiqué de presse ne constitue pas une offre de vente ou la sollicitation d’une offre d’achat de titres.

Recommandation du conseil d’administration de NewOrigin

Le conseil d’administration de NewOrigin (à l’exception de Jean-Pierre Janson qui a déclaré son intérêt et n’a pas participé aux délibérations ou au vote concernant la transaction), après avoir examiné les termes et conditions de la convention et pris en compte un certain nombre de facteurs, y compris la réception d’un avis quant au caractère équitable de ses conseillers, a déterminé à l’unanimité que l’opération est dans le meilleur intérêt de NewOrigin et recommandera aux actionnaires de NewOrigin de voter en faveur de la convention. Avant la signature de la convention, Working Capital Corporation a fourni un avis quant au caractère équitable selon lequel, compte tenu et sous réserve des hypothèses, des restrictions et des réserves énoncées dans cet avis, la contrepartie devant être reçue par les actionnaires de NewOrigin est équitable, d’un point de vue financier, pour les actionnaires de NewOrigin. Un résumé de l’avis sur le caractère équitable sera inclus dans la circulaire de NewOrigin.

Radiation de NewOrigin et SEDAR +

Si la transaction est réalisée, les actions de NewOrigin seront radiées de la cote de la TSXV. Une copie de la convention sera disponible via les documents déposés par NewOrigin et Harfang auprès des autorités en valeurs mobilières compétentes au Canada sur SEDAR + à www.sedarplus.ca.

Information sur les règlements de dettes en actions auprès de parties liées

Certains administrateurs et dirigeants de NewOrigin se verront émettre des actions de NewOrigin dans le cadre des règlements de dettes en actions; par conséquent, cette émission d’actions de NewOrigin à des initiés de NewOrigin sera considérée comme une « opération avec une personne apparentée » au sens du Règlement 61-101. NewOrigin s’appuie sur la dispense de l’exigence d’une évaluation formelle et de l’approbation des actionnaires minoritaires en vertu du Règlement 61-101 sur la base des dispenses prévues aux alinéas 5.5(1) (a) et 5.7(1) (a) du Règlement 61-101, étant donné que la juste valeur marchande de la contrepartie en actions de NewOrigin à émettre à ces administrateurs et dirigeants de NewOrigin dans le cadre des règlements de dettes en actions ne devrait pas dépasser 25 % de la capitalisation boursière de NewOrigin.

Conseillers financiers et juridiques

Evans et Evans, Inc. agit à titre de conseiller financier et Fasken Martineau DuMoulin S.E.N.C.R.L. agit à titre de conseiller juridique de Harfang.

Working Capital Corporation a fourni à NewOrigin un avis quant au caractère équitable de l’entente et Peterson McVicar s.r.l. agit à titre de conseiller juridique de NewOrigin.

Personne qualifiée

Ludovic Bigot, géo., vice-président, Exploration de Harfang et Mark Petersen, géo., ont examiné et approuvé l’information technique contenue dans le présent communiqué. M. Bigot et M. Petersen sont des personnes qualifiées au sens du Règlement 43-101 sur l’information concernant les projets miniers.

À propos de Harfang Exploration Inc.

Harfang Exploration Inc. est une société d’exploration minière bien financée et dont la mission première est de découvrir des gisements de minerai au Québec et en Ontario. La Société est gérée par une équipe expérimentée de professionnels de l’industrie qui ont fait leurs preuves et contrôle un portefeuille de projets très prometteurs. Harfang se consacre aux meilleures pratiques en s’engageant auprès de toutes les parties prenantes et en s’engageant en faveur de l’environnement.

À propos de NewOrigin Gold Corp.

NewOrigin Gold Corp. est une société d’exploration minière canadienne dont l’objectif est de faire des découvertes dans son portefeuille de projets aurifères dans le Bouclier canadien. La direction et le conseil de NewOrigin possèdent une vaste expérience dans la délimitation et la mise en valeur de gisements aurifères.

Pour de plus amples renseignements, veuillez communiquer avec :

Vincent Dubé-Bourgeois

Président et chef de la direction par intérim

vdubebourgeois@harfangexploration.com

Robert Valliant

Président du conseil et chef de la direction par intérim

explore@neworigingold.com

La Bourse de croissance TSX et son fournisseur de services de réglementation (tel que ce terme est défini dans les politiques de la Bourse de croissance TSX) n’assument aucune responsabilité quant à la pertinence ou à l’exactitude du présent communiqué.

Mise en garde relative aux déclarations et informations prospectives

Toutes les déclarations, analyses de tendances et autres informations contenues dans le présent communiqué de presse portant sur des événements ou des résultats futurs prévus constituent des déclarations prospectives. En règle générale, on peut reconnaître les déclarations prospectives à l’utilisation d’expressions telles que « cible », « prévoit », « planifie », « estime », « s’attend » et « a l’intention », d’informations indiquant que des événements ou des résultats « peuvent », « devraient » ou « pourraient » se concrétiser ou se concrétiseront, ainsi que d’autres expressions semblables. Toutes les déclarations, autres que les déclarations de faits historiques, incluses dans le présent document, y compris, sans limitation, les déclarations concernant les avantages anticipés de la transaction, la clôture de la transaction et le calendrier et les conditions de celle-ci, le potentiel des projets combinés (les « projets »), l’approbation des actionnaires de NewOrigin, la satisfaction des conditions de la transaction; les forces, les caractéristiques et le potentiel de l’opération; le potentiel de croissance et les attentes concernant le calendrier, l’obtention et les effets prévus de l’approbation du tribunal et d’autres consentements et approbations; l’impact de l’opération sur NewOrigin, Harfang et leurs actionnaires respectifs et d’autres parties prenantes; et d’autres avantages prévus de l’opération. Bien que Harfang et NewOrigin (collectivement, les « sociétés ») estiment que les attentes reflétées dans ces énoncés prospectifs et/ou cette information prospective sont raisonnables, il ne faut pas se fier indûment aux énoncés prospectifs puisque les sociétés ne peuvent garantir que ces attentes se révéleront exactes. Ces déclarations impliquent des risques connus et inconnus, des incertitudes et d’autres facteurs qui peuvent entraîner des résultats ou des événements réels sensiblement différents de ceux prévus dans ces déclarations prospectives, y compris les risques, incertitudes et autres facteurs identifiés dans les documents périodiques déposés par les entreprises auprès des autorités canadiennes de réglementation des valeurs mobilières, ainsi que les hypothèses formulées en ce qui concerne : la capacité des Sociétés à réaliser la Transaction proposée; la capacité des Sociétés à obtenir les approbations nécessaires des actionnaires, des porteurs de titres, des autorités légales et réglementaires pour réaliser la Transaction; les coûts estimés associés à l’avancement des Projets; et la capacité des Sociétés à réaliser les synergies attendues à la suite de la Transaction. Les déclarations prospectives sont sous réserve de risques, d’incertitudes et d’autres facteurs commerciaux et économiques qui pourraient faire en sorte que les résultats réels des activités diffèrent considérablement de ceux prévus dans les déclarations prospectives. Les facteurs importants qui pourraient faire en sorte que les résultats réels diffèrent matériellement des attentes des sociétés comprennent les risques associés aux activités de Harfang et de NewOrigin; les risques liés à la satisfaction ou à la renonciation de certaines conditions à la clôture de la transaction; la non-réalisation de la transaction; les risques liés à la confiance dans les informations techniques fournies par Harfang et NewOrigin; les risques liés à l’exploration et au développement potentiel des projets; les conditions commerciales et économiques de l’industrie minière en général; les fluctuations des prix des matières premières et des taux de change; les incertitudes liées à l’interprétation des résultats de forage et à la géologie, à la continuité et à la teneur des gisements minéraux; le besoin de coopération des agences gouvernementales et des groupes indigènes dans l’exploration et le développement des projets et la délivrance des permis requis; le besoin d’obtenir un financement supplémentaire pour développer les projets et l’incertitude quant à la disponibilité et aux conditions du financement futur; la possibilité de retarder les programmes d’exploration ou de développement et l’incertitude quant au respect des étapes prévues des programmes; l’incertitude quant à la disponibilité en temps voulu des permis et autres approbations gouvernementales; et d’autres facteurs de risque tels qu’identifiés dans les documents déposés par Harfang et NewOrigin auprès des autorités canadiennes de réglementation des valeurs mobilières sur SEDAR+ (disponibles à l’adresse suivante : www.sedarplus.ca). Diverses hypothèses ou divers facteurs sont habituellement utilisés pour tirer des conclusions ou faire les prévisions ou les projections énoncées dans l’information prospective. Ces hypothèses et facteurs sont fondés sur l’information dont Harfang et New Origin disposent actuellement. L’information prospective contenue dans le présent communiqué est donnée en date des présentes et ni Harfang ni NewOrigin ne s’engagent à mettre à jour ou à réviser l’information prospective, que ce soit par suite de nouveaux renseignements, d’événements futurs ou autrement, sauf si les lois sur les valeurs mobilières applicables l’exigent. Les énoncés qui précèdent visent expressément toute information prospective figurant aux présentes.

Figure 1 : Zone de déformation Casa Berardi montrant la localisation stratégique du projet Blakelock de Harfang et du projet North Abitibi de NewOrigin du côté ontarien du corridor aurifère.

Figure 2 : Localisation du projet aurifère Sky Lake de NewOrigin dans la géologie favorable du camp aurifère de Pickle Lake en Ontario.

Figure 3 : Carte de localisation montrant les actifs de Harfang et de NewOrigin au Québec et en Ontario.

Des photos accompagnant ce communiqué sont disponibles au :

https://www.globenewswire.com/NewsRoom/AttachmentNg/e166ec73-f559-4b31-bf42-2a1564aa86de/fr

https://www.globenewswire.com/NewsRoom/AttachmentNg/bdfa9bf9-eda4-421f-8378-ee7248cf1732/fr

https://www.globenewswire.com/NewsRoom/AttachmentNg/b6747f0a-1b81-49a5-8b0b-d00af8bbdb90/fr